起業・会社設立を目指す皆さんは、どれだけ所得があれば、会社設立した方が税金が安くなるのだろうかと考えたことがあるのではないでしょうか?

会社設立したほうが有利なのか?

それとも

個人事業のままの方が有利なのか?

シミュレーションしてみたいと思います。

まずは、会社と個人事業と税務上どちらが有利か検討するポイントを見てみましょう。

Contents

個人事業主と会社では税率構造が異なる

個人事業主の所得税は、所得が高くなればなるほど税率が高くなる超過累進税率(5%~40%)となっています。

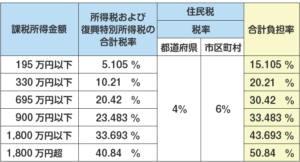

所得税・住民税の合計税率(平成25から平成49までの各年分の確定申告では、復興特別所得税(原則としてその年分の基準所得税額の2.1%)を併せて申告・納付することとなります)は以下のとおりです。

所得税・住民税(復興特別所得税)の合計税率表ですが、課税所得金額が1,800万円を超えると、合計で50.84%の税率となり手取りは半分以下になるのです。

出典:MFクラウド給与、所得税の税率改定で何が変わる?(2016/9/2)

一方、会社の場合の税率は、累進課税ではなく、一定の税率です。さらに資本金1億円以下の中小法人には、軽減税率が適用されるのです。

会社の実効税率(会社の実質的な法人税負担率です )は以下のとおりです。

2019年4月1日以後開始する事業年度

| 区分 | 適用関係(開始事業年度) | ||||||

|---|---|---|---|---|---|---|---|

| 平28.4.1以後 | 平30.4.1以後 | 平31.4.1以後 | |||||

| 普通法人 | 資本金1億円以下の法人など(注1) | 年800万円以下の部分 | 下記以外の法人 | 15% | 15% | 15% | |

| 適用除外事業者 | 19% | ||||||

| 年800万円超の部分 | 23.40% | 23.20% | 23.20% | ||||

| 上記以外の普通法人 | 23.40% | 23.20% | 23.20% | ||||

個人と会社の実効税率を比較してみますと、例えば、課税所得900万円の場合、個人事業主では所得税・住民税率が33.483%ですが、会社の場合、法人実効税率は33.8%になります。法定実効税率は、一般的に軽減税率は適用せず原則税率で計算します。

給与所得控除→会社の方が有利

個人事業主では使えない給与所得控除は、法人税の計算では役員報酬に対して給与所得控除が差し引かれるので課税所得を圧縮する効果があります。

給与所得控除とは、給与収入に対する概算経費であり、課税所得を引き下げる効果があります。

さらに、会社設立をした場合、家族が従業員として働いてくれることに給与を支払うことで、所得の分散効果が生じます。

欠損金の取り扱い→会社の方が有利

個人事業では赤字を3年間しか繰り越せませんが、会社設立すれば、10年間繰り越すことができます。

個人事業主で事業所得600万円の場合の税金をシミュレーション

個人事業主の事業所得が600万円で、扶養者が専業主婦の妻1人のケースでシミュレーションしてみましょう。

この場合、国民健康保険料と国民年金保険料の支払は928,416円 です。

次に、本人の負担する税金がいくらになるかシミュレーションしてみましょう。

個人事業主の税額計算は、個人所得税、住民税、事業税の合計額を算定することとなります。

【個人所得税の計算】

事業所得ー青色申告特別控除ー各種控除(基礎控除+配偶者控除+社会保険料控除)=課税所得

6,000,000円ー650,000円ー(380,000円+380,000円+928,416円)=3,661,584円

千円未満切り捨てで課税所得は3,661,000円となります。

所得税額は

課税所得金額×税率-控除額

3,661,000円×20%-427,500円=304,700円

復興特別所得税額 = 基準所得税額 × 2.1%

304,700×2.1%=6,398円(1円未満切り捨て)

個人所得税合計額=所得税額+復興特別所得税額

=304,700円+6,398円=311,090円

311,000円(百円未満切り捨て)

国税庁タックスアンサーNo2260「所得税の税率」https://www.nta.go.jp/taxanswer/shotoku/2260.htm

【住民税の計算】

変動する住民税の所得割は

所得金額ー青色申告特別控除ー各種控除(基礎控除+配偶者控除+社会保険料控除)=課税所得

6,000,000円ー650,000円ー(330,000円+330,000円+928,416円)=3,761,584円

千円未満切り捨てで課税所得は3,761,000円となります。

住民税額は

(前年の総所得金額等-所得控除額)× 税率 - 調整控除額

3,761,000円×10%-2,500円=373,600円

固定の税金である均等割は5,000円です。

住民税合計額378,600円(百万円未満切り捨て)

東京都主税局「個人住民税」http://www.tax.metro.tokyo.jp/shitsumon/sonota/index_j.htm#j2

【事業税の計算】

所得金額ー事業主控除=課税所得

6,000,000円ー2,900,000円=3,100,000円

個人事業税額は、

(事業所得及び不動産所得(1) + 所得税の事業専従者給与(控除)額 − 個人の事業税の事業専従者給与(控除)額(2) + 青色申告特別控除額(3) − 各種控除額(4))x 税率 = 税額

3,100,000円×5%=155,000円

東京都主税局「個人事業税」http://www.tax.metro.tokyo.jp/kazei/kojin_ji.html

個人事業主の場合の合計税金=個人所得税+住民税+事業税

=311,000円+378,600円+155,000円

=844,600円

会社所得600万円の場合の税金をシミュレーション

さきほどの個人事業主が会社設立して事業を行った場合で、役員報酬を除く会社所得を6,000,000円とします。

個人事業主の場合と同一条件で比較しやすいように極端なケースを想定します。会社社長は、収入すべてを役員報酬6,000,000円として受け取ることにしますと会社所得は0円となります。

個人事業主のケースと同様、扶養者が専業主婦の妻1人とします。

次に、会社と本人の負担する税金がいくらになるかシミュレーションしてみましょう。

会社設立した場合、「法人税等(法人税、法人住民税・法人事業税)」と「役員報酬にかかわる所得税、個人住民税)のトータルを比較してみます。

【会社設立した場合の税金の計算】

課税所得=6,000,000円ー6,000,000円=0円

法人税、法人住民税・法人事業税は0円

法人住民税均等割り70,000円

【役員報酬の所得税計算】

給与所得=(給与収入ー給与所得控除)

=6,000,000円ー1,740,000円

=4,260,000円

所得金額ー各種控除(基礎控除+配偶者控除+社会保険料控除)=課税所得

4,260,000円ー(380,000円+380,000円+844,260円)=2,655,740円

千円未満切り捨てで課税所得は2,655,000円となります。

所得税額は

課税される所得金額×税率-控除額

2,655,000円×10%-97,500円=168,000円

復興特別所得税額 = 基準所得税額 × 2.1%

168,000円×2.1%=3,528円

所得税合計額171,500円(百万円未満切り捨て)

【役員報酬の住民税計算】

給与所得=(給与収入ー給与所得控除)

=6,000,000円ー1,740,000円

=4,260,000円

給与所得金額ー各種控除(基礎控除+配偶者控除+社会保険料控除)=課税所得

4,260,000円ー(330,000円+330,000円+844,260円)=2,755,740円

千円未満切り捨てで課税所得は2,755,000円となります。

住民税額は

(前年の総所得金額等-所得控除額)× 税率 - 税額控除額

2,755,000円×10%-2,500円=273,000円

固定の税金である均等割は5,000円です。

住民税合計額278,000円(百万円未満切り捨て)

会社の場合の合計税金=会社法人税等+個人所得税+個人住民税

=70,000円+171,500円+278,000円

=519,500円

会社設立した方が325,100円節税となりました!

会社の所得が600万円位の場合、会社で経費とする役員報酬の給与所得控除による節税効果が効いて、会社の方が有利になっています。

個人事業主では自分への給与は認められませんが、一方、会社設立すると、会社から自分に役員給与を支払えるのです。個人事業主と会社では、給与所得控除相当額の差が生じることとなるのです。

では個人事業主でどの位儲かると会社設立したほうが節税上有利になるのでしょうか?

個人事業主の事業所得300万円の場合の税金をシミュレーション

個人事業主の事業所得が300万円で、扶養者が専業主婦の妻1人のケースで考えてみます。

この場合、国民健康保険料と国民年金保険料の支払は986,136円 となります。

次に、本人の負担する税金がいくらになるか計算してみましょう。

個人事業主の税額計算は、個人所得税、住民税、事業税の合計額となります。

【個人所得税の計算】

所得金額ー青色申告特別控除ー各種控除(基礎控除+配偶者控除+社会保険料控除)=課税所得

3,000,000円ー650,000ー(380,000円+380,000円+662,016円)=927,984円

千円未満切り捨てで課税所得は927,000円となります。

所得税額は

課税される所得金額×税率-控除額

927,000円×5%=46,350円

復興特別所得税額 = 基準所得税額 × 2.1%

46,350円×2.1%=973円(円未満切り捨て)

個人所得税合計額47,300円(百円未満切り捨て)

国税庁タックスアンサーNo2260「所得税の税率」https://www.nta.go.jp/taxanswer/shotoku/2260.htm

【住民税の計算】

変動する住民税の所得割は

所得金額ー青色申告特別控除ー各種控除(基礎控除+配偶者控除+社会保険料控除)=課税所得

3,000,000円ー650,000ー(330,000円+330,000円+662,016円)=1,027,984円

千円未満切り捨てで課税所得は1,027,000円となります。

住民税額は

(前年の総所得金額等-所得控除額)× 税率 - 税額控除額

1,027,000円×10%-5,000円=97,700円

固定の税金である均等割は5,000円です。

住民税合計額102,700円(百円未満切り捨て)

東京都主税局「個人住民税」http://www.tax.metro.tokyo.jp/shitsumon/sonota/index_j.htm#j2

【事業税の計算】

所得金額ー事業主控除=課税所得

3,000,000円ー2,900,000円=100,000円

個人事業税額は、

(事業所得及び不動産所得(1) + 所得税の事業専従者給与(控除)額 − 個人の事業税の事業専従者給与(控除)額(2) + 青色申告特別控除額(3) − 各種控除額(4))x 税率 = 税額

100,000円×5%=5,000円

東京都主税局「個人事業税」http://www.tax.metro.tokyo.jp/kazei/kojin_ji.html

個人事業主の場合の合計税金=個人所得税+住民税+事業税

=47,300円+102,700円+5,000円

=155,000円

会社の法人所得300万円の場合の税金をシミュレーション

さきほどの個人事業主が会社設立した場合で、同じように役員給与支給前の所得を3,000,000円とします。

個人事業主の場合と同一条件で比較しやすいように極端なケースを想定します。会社は、収入すべてを役員報酬3,000,000円として支給すると会社の所得は0円となります。

個人事業主のケースと同様、扶養者は専業主婦の妻1人とします。

次に、会社と本人の負担する税金がいくらになるかシミュレーションしてみましょう。

会社設立した場合、「法人税等(法人税、法人住民税・法人事業税)」と「役員報酬にかかわる所得税、個人住民税)のトータルを計算することになります。

【会社にかかわる税金の計算】

課税所得=3,000,000円ー3,000,000円=0円

法人税、法人住民税・法人事業税は0円

法人住民税均等割り70,000円

【役員報酬にかかわる社長個人の所得税の計算】

給与所得=(給与収入ー給与所得控除)

=3,000,000円ー1,080,000円

=1,920,000円

給与所得金額ー各種控除(基礎控除+配偶者控除+社会保険料控除)=課税所得

1,920,000円ー(380,000円+380,000円+439,008円)=720,992円

千円未満切り捨てで課税所得は720,000円となります。

所得税額は

課税される所得金額×税率-控除額

720,000円×5%=36,000円

復興特別所得税額 = 基準所得税額 × 2.1%

36,000円×2.1%=756円

所得税合計額36,700円(百万円未満切り捨て)

【役員報酬にかかわる社長個人の住民税の計算】

給与所得=(給与収入ー給与所得控除)

=3,000,000円ー1,080,000円

=1,920,000円

給与所得金額ー各種控除(基礎控除+配偶者控除+社会保険料控除)=課税所得

1,920,000円ー(330,000円+330,000円+439,008円)=820,992円

千円未満切り捨てで課税所得は820,000円となります。

住民税額は

(前年の総所得金額等-所得控除額)× 税率 - 税額控除額

820,000円×10%-5,000円=77,000円

固定の税金である均等割は5,000円です。

住民税合計額82,000円(百万円未満切り捨て)

会社の場合の合計税金=法人税等+個人所得税+個人住民税

=70,000円+36,700円+82,000円

=227,500円

個人事業主の場合の方が72,500円有利となりました!

結論:会社設立した場合の税金の損益分岐点は?

税金のことだけを考えますと、個人事業主で所得が300万円を超える位になると会社設立した方が税金は有利になる

可能性が高いです。

会社設立のプロに依頼する場合

Gemstone税理士法人では司法書士と税理士が連携し、都内最安での会社設立対応が可能です。

ご自分で会社設立するよりもコスト面でも安くなりますし、専門家の手厚いサポートがあります。

Gemstone税理士法人は、会社設立の手続きを手数料0円、最速1日、手続き完全代行します。

起業家の会社設立を成功に導きます!

業務のご依頼につきましては、まずは無料面談にてお申し込みください。

tel:0334428004

(HPを見ましたとお伝え下さい)